2000年代初頭から投資家にとって新たな選択肢として注目を集めているのが「不動産証券化」です。

従来の不動産投資とは異なり、小口資金で始められる手軽さと、安定収益を得られる可能性がある点が魅力です。

本記事では、不動産証券化の仕組みやメリット・デメリットなどをわかりやすく解説します。

不動産の証券化とは?

不動産証券化とは、土地や建物などの不動産を裏付けとした証券を発行し、不動産を流動化する仕組みです。

証券に変えて小口化することで買いやすくする、あるいは売りやすくすることができます。

例えば、10億円の不動産を買いたいと思っても簡単に払うことはできませんが

10億円の不動産を1万口の証券に分けて一口の額を10万に設定して、10口単位や100口単位で購入できれば

買い手にとっても買いやすくなり、売り手にとっても売りやすくなり、不動産の流通が進むことにもつながります。

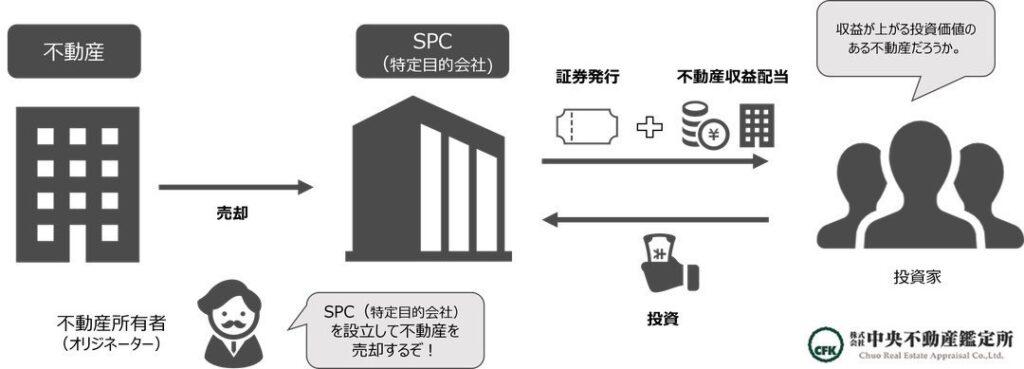

不動産証券化の仕組みを図解でわかりやすく

- 不動産所有者(オリジネーター)は、SPC(特別目的会社)を設立します。

- オリジネーターは、SPCに不動産を売却します。

- SPCは、不動産から生じる収益を裏付けとした証券を発行します。

- 投資家は、証券を購入します。

こちらの記事もチェック→SPC(特別目的会社)とは?わかりやすく解説します。

不動産の証券化のメリット

では、不動産の証券化はどのようなメリットがあるのでしょうか?

このパートでは売り手側のメリット、買い手側のメリットを述べさせていただきます。

売り手側メリット①

具体的には以下のメリットがあります。

- 不動産を売却してまとまった資金が手に入る

- 財務体質を改善して企業価値向上につながる

- 投資家や銀行から評価される企業になる

- リスヘッジにもつながる

まとまった資金が手に入る

不動産を持つことによって得られる賃貸収入は安定収入ですが、まとまった資金が必要な時にすぐに用意するのは難しいです。

しかし不動産を流動化すれば、所有している不動産を売却して、必要な資金を手に入れることができます。

銀行からの借入が難しい企業でも、不動産を流動化することで、売却益を資金として活用できます。

財務体質が改善され企業価値向上につながる

不動産は固定資産に計上されるため、財務諸表が悪化する傾向があります。しかし、不動産を流動化することで固定資産が減少し、流動資産が増えるため、財務体質が改善されます。これをオフバランスといいます。

投資家や銀行から評価される企業になる

投資家や銀行は、流動資産が多い企業を評価する傾向があります。財務体質が改善することで、企業価値を高め、投資家や銀行からの評価を上げることができます。IR活動(投資家向け広報活動)にも効果的です。

リスクヘッジにもつながる

不動産を所有することは、リスクを100%所有者が保有することになりますが、証券化をすることでリスクを分散でき、不安定な収益のリスクヘッジにもつながります。

買い手側のメリット

投資対象の多様化につながる

不動産の証券化は、本来高額な不動産を証券化という形で小口化することにより、少額で購入することができます。

逆を言えば、証券化をすることで今まで以上に投資家から投資対象に選ばれる事ができます。

二重課税の回避

不動産投資は、投資家にとって大きな収益をもたらす可能性を秘めた魅力的な資産運用方法です。しかし、一般的な不動産投資には、収益に対する税金負担が大きいという課題がありました。具体的には、投資家が得た収益には、法人税と配当金課税の二重課税が課されます。

一方、不動産証券化は、この二重課税を回避できるという大きなメリットがあります。これは、不動産証券化スキームにおける特別目的会社(SPV)が、一定の条件を満たすことで法人税が免除されるためです。

不動産の証券化のデメリット

では、不動産の証券化はどのようなデメリットがあるのでしょうか?

具体的には以下のデメリットがあります。

・資金調達ができなくなる

・不動産によって証券化に向き・不向きがある

・証券化するのに費用が掛かる

資金調達ができなくなる可能性がある

固定資産として不動産をもっていたら、資金繰りが悪化した場合、

固定資産を売却することで資金調達が可能になります。

ただ、証券化をしてしまうと、現金化できる資産がなくなってしまう事になるので注意が必要です。

不動産によって証券化に向き・不向きがある

投資対象としてふさわしいと判断された不動産は証券化に向いておりますが、

今後値上がりの可能性が少ない地方の不動産や立地が悪い場所にあるなど、将来性が見込めない不動産に関しては証券化に向いてないです。

証券化するのに費用が掛かる

不動産の証券化をするのには費用が掛かります。

基本的に実務は証券会社や信託銀行に任せる場合が多いですが、

依頼するのに費用が掛かります。

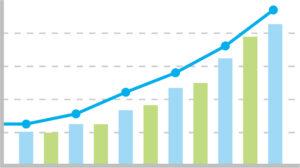

不動産証券化の今後の展望

市場規模の拡大

不動産証券化市場は、今後ますます拡大していくと予想されています。その理由は、以下の通りです。

- 高齢化社会の進展: 高齢化社会の進展により、相続税対策や年金対策としての不動産投資ニーズが高まると予想されます。

- 投資家ニーズの変化: 投資家は、従来の株式や債券に加えて、オルタナティブ投資への関心を高めています。不動産証券化は、オルタナティブ投資の一つとして、今後も注目を集めると予想されます。

- 制度改革: 近年、不動産証券化に関する制度改革が進められており、投資家にとってより魅力的な市場環境が整備されています。

国土交通省は2023年6月末に2022年度の「不動産証券化の実態調査」の結果を公表しました。それによると、証券化された不動産や信託受益権の資産総額は約53.3兆円で、前年度に比べて約13.9%増加しました。 引用:2022年度の証券化不動産資産は約53兆円~国土交通省が実態調査

国土交通省 令和4年度「不動産証券化の実態調査」によると、2013年の東京五輪開催決定以降、東京への投資が集中し、不動産証券化の取得不動産のシェアも東京が67%に達しました。しかし、五輪特需を境に東京への投資は減少、地方への投資が徐々に増加しています。

今後の展望

2025年大阪万博や2029年大阪カジノ開業の影響、IR誘致白紙撤回などの動きにより、今後の不動産証券化は地方への広がりが加速していく可能性があります。

不動産証券化とは?まとめ

不動産証券化は、土地や建物などの不動産を裏付けとした証券を発行し、投資家へ販売することで、不動産を流動化する仕組みです。

不動産証券化市場は、今後ますます拡大していくと予想されますので不動産証券化をご検討されている方はお問い合わせください。